Weitere US Bank kollabiert - welche folgt als Nächstes?

Mit der First Republic Bank implodiert die nächste US Bank. Weitere verlieren massiv an Wert und werden vom Handel ausgesetzt. Was sind die Gründe und was ist noch zu erwarten.

Grüezi miteinander und einen guten Morgen aus Zürich,

Es ist noch nicht lange her, da haben wir über den Niedergang der CS und verschiedener US Banken berichtet. Eine Woche nach dieser Aufarbeitung der Gründe des Kollapses haben wir uns dann noch mit den weiter sehr dunklen Wolken am Finanzhimmel auseinandergesetzt.

Leider sahen wir dieses Wochenende, noch schneller als antizipiert, dass die Prognosen so eingetroffen sind. Mit der First Rebublic Bank (FRC) ist während den letzten Tagen eine weitere US Bank kollabiert und in JP Morgan aufgegangen.

Das damit alles vorbei ist, scheint höchst unwahrscheinlich. Tatsächlich werden die nächsten Wochen äusserst spannend und wir können noch mit weiteren Interventionen rechnen.

TL;DR - Alles Relevante in weniger als 60 Sekunden

- Mit der First Republic Bank ist die 14. grösste Bank der USA kollabiert. Sie ist damit bereits die dritte US-amerikanische Bank, die in diesem Jahr die Türen schliessen musste.

- Weitere, insbesondere regional starke, Banken werden folgen. Drei Banken verloren am Dienstag teilweise mehr als 50% ihres Unternehmswertes und der Handel mit den Aktien musste ausgesetzt werden.

- Es ist davon auszugehen, dass mehrere Finanzinstitute in den nächsten Wochen implodieren werden.

- Die Gründe sind bei der Geldpolitik (stark ansteigende Zinsen), bei der Regulierung (Zwang in Staatsanleihen zu investieren) und im selbst erzeugten Bank Run hin zu den grossen Instituten zu suchen.

- Die Notenbanken stützen die Banken (noch) nicht mit tieferen Zinsen, aber mit Zusatzliquidität.

- Den Preis dafür wird wiederum die arbeitende Bevölkerung bezahlen, deren Zeit und Energie durch kontinuierliche Inflation abgewertet wird.

- Bitcoin fixes this.

Anzahl Wörter: 1'050, Lesezeit ca. 5 Minuten 40 Sekunden

Welche Banken folgen als Nächstes?

Bereits am gestrigen Dienstag, dem 02. Mai 2023, also einen Tag nach der orchestrierten Übernahme durch JP Morgan, wurden die drei Banken PacWest, Western Alliance und Metropolitan Bank vom Börsenhandel ausgesetzt. Allesamt verloren teilweise bis zu 50% ihres Unternehmswerts innerhalb weniger Stunden.

Es ist davon auszugehen, dass diese drei bereits diese Woche, mit grosser Sicherheit aber die nächsten Monate, nicht überleben werden.

Des weiteren sind eigentlich alle amerikanischen Regionalbanken zu beobachten (siehe Liste unten). So hat der KRE, der Index der amerikanischen Regionalbanken, seit Anfang Jahr sehr hohe 36% an Wert eingebüsst. Für einen Index, welcher den gesamten Markt und nicht nur einzelne Banken abbildet, sind das dramatische Werte.

Die nächsten paar Wochenenden dürften spannend werden. Bei solchen Deals wird immer versucht möglichst viele schlechte Nachrichten bis am Freitag nach Handelsschluss geheim zu halten. Über das Wochenende sucht man dann eine Lösung, die noch vor dem asiatischen Handelsbeginn am Montag präsentiert werden kann. Genau so wie beim UBS/CS Deal.

In Europa ist es gerade wieder etwas ruhiger geworden. Es ist aber davon auszugehen, dass sich das in den nächsten Wochen ändern wird.

Woher kommt dieser rasante Wertverlust?

Zusammengefasst gibt es drei Hauptgründe. Im Newsletter vom 20. März sind wir noch vertiefter darauf eingegangen.

- Regulierungsvorschriften: Banken sind verpflichtet, sämtliche Anlagen (also das Geld der Privatpersonen und der Unternehmen) in sicheren Finanzanlagen anzulegen. Diese umfassen u.a. langfristige Staatsanleihen oder MBS (Mortgage-backed securities => Mit Immobilien besicherte Kredite).

- Geldpolitik: Aufgrund der selbst verursachten Inflation waren (und sind) Notenbanken gezwungen, die Leitzinsen rasant zu erhöhen. Diese Leitzinserhöhung führte zu einer Abwertung der oben genannten sicheren Finanzanlagen (langfristige Staatsanleihen und MBS). Ziehen Kunden ihr Geld ab, sind Banken gezwungen, diese Finanzanlagen mit Verlust zu verkaufen.

- Too big to fail: Wie 2008 ist es auch jetzt wieder so, dass man das Problem nicht löste. Man hat es vielmehr in grössere Institute verlagert. Diese werden immer vom Staat gedeckt, da ein Untergang der JP Morgans und der UBSs dieser Welt ein Desaster von nicht zu erahnendem Ausmass wäre. Allein durch diesen Fakt wird Geld immer weg von Regionalbanken zu den Giganten fliessen.

Janet Yellen hat in dieser Anhörung erschreckend ehrlich geantwortet, wie mehr Macht bei den grossen konzentriert wird und diese wohl auch künftig immer abgesichert werden. Und genau so trifft es jetzt auch ein.

Ohhhhh boy 👀 pic.twitter.com/sHFHjHxve3

— 𝙈𝙞𝙠𝙚 “Dr. Calm” 𝙃𝙤₿𝙖𝙧𝙩 (@theemikehobart) March 16, 2023

Man druckt also Geld ohne Limit, zwingt Banken dieses Geld in Staatsanleihen anzulegen und incentiviert die Bevölkerung, das Geld bei grossen, de-facto besicherten Instituten anzulegen. Die Politik schafft also einen Bank Run auf kleinere Institute durch selbst definierte Regeln.

Zusammengefasst kann man sagen:

Die Finanzmarktregulierung und die versuchte Zentralsteuerung des "freien" Marktes (Geldpolitik) hat auf ganzer Linie versagt. Der jahrelange verschwenderische Umgang mit Geld durch die Politik, ermöglicht durch zu tiefe Leitzinsen der Nationalbanken, zusammen mit überbordender Regulierung der Banken führt einzig und allein zu mehr Gigantismus und Macht bei einigen wenigen Banken. Konkurrenz wird im Keim erstickt. Kleinere, kundennahe Banken verschwinden vom Markt und Jamie Dimon lacht sich ins Fäustchen.

Im Vergleich zu 2008

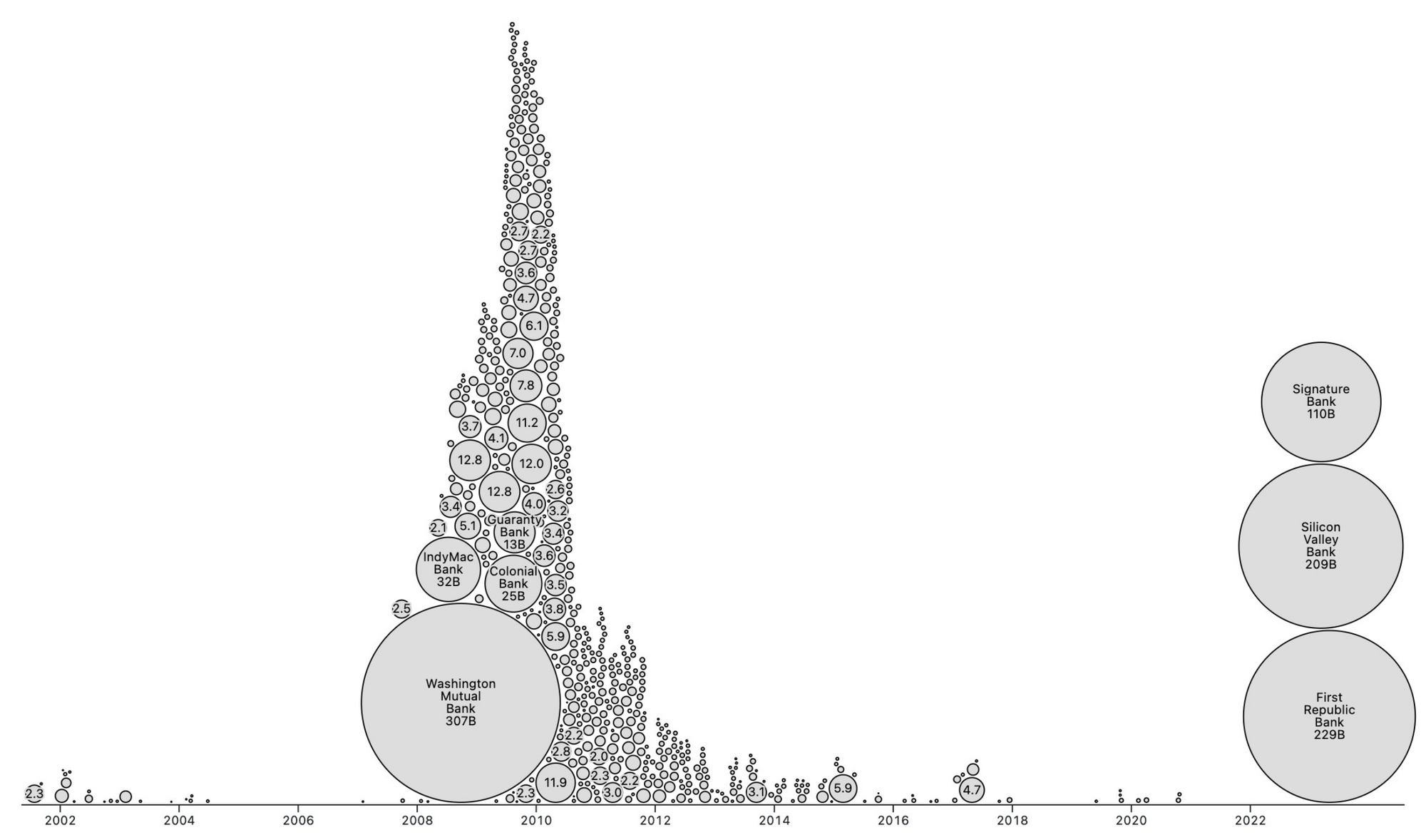

Die oben erwähnten Banken sind wohl den meisten Coprnic Lesern kein Begriff. Es handelt sich aber bei allen um grössere Regionalbanken mit mehreren Milliarden USD in Vermögenswerten. Der Vergleich mit der Finanzkrise 2008 und den damals kollabierten Banken zeigt eindrücklich, wie gross diese bereits konkursiten Banken sind.

Was wird als Nächstes passieren?

Es bleibt zu wiederholen, die Bankenkrise ist noch nicht vorbei. Es ist auch kein individuelles Problem einzelner Institute.

Es ist ein systemisches Problem.

Christine Lagarde von der EZB, Jerome Powell von der FED und andere Notenbanker (auch der SNB) sind verantwortlich für die hohen Inflationszahlen. Diese müssen sie unbedingt unter Kontrolle bringen, sonst geht das Vertrauen in die Währung verloren. Das ist insbesondere im Falle der USA von grösster Wichtigkeit. Die USA profitierte in den vergangenen 50 Jahren enorm vom Status des USD als globale Reserve- und Handelswährung.

Auf der anderen Seite können sie den selbst kreierten Flächenbrand im Bankenwesen nicht einfach lichterloh brennen lassen. Sprich, Banken würden Konkurs gehen und Privatpersonen und Unternehmen würden ihre Einlagen verlieren. Die Folge wäre eine nicht planbare starke Rezession mit desaströsen Folgen für die Realwirtschaft.

Die Realität wird wohl folgendermassen aussehen:

- Man wird versuchen, die Märkte mit Vertrauensklärungen (à la "macht euch keine Sorgen, alles ist gut und die Banken stabil") zu beruhigen

- Powell und Lagarde werden die Leitzinsen weiter leicht erhöhen, um verzweifelt die Inflation unter Kontrolle zu bringen

- Konträr zu den unter Punkt 1 bekundeten Vertrauenserklärungen werden Banken weiterhin Buchverluste erzielen

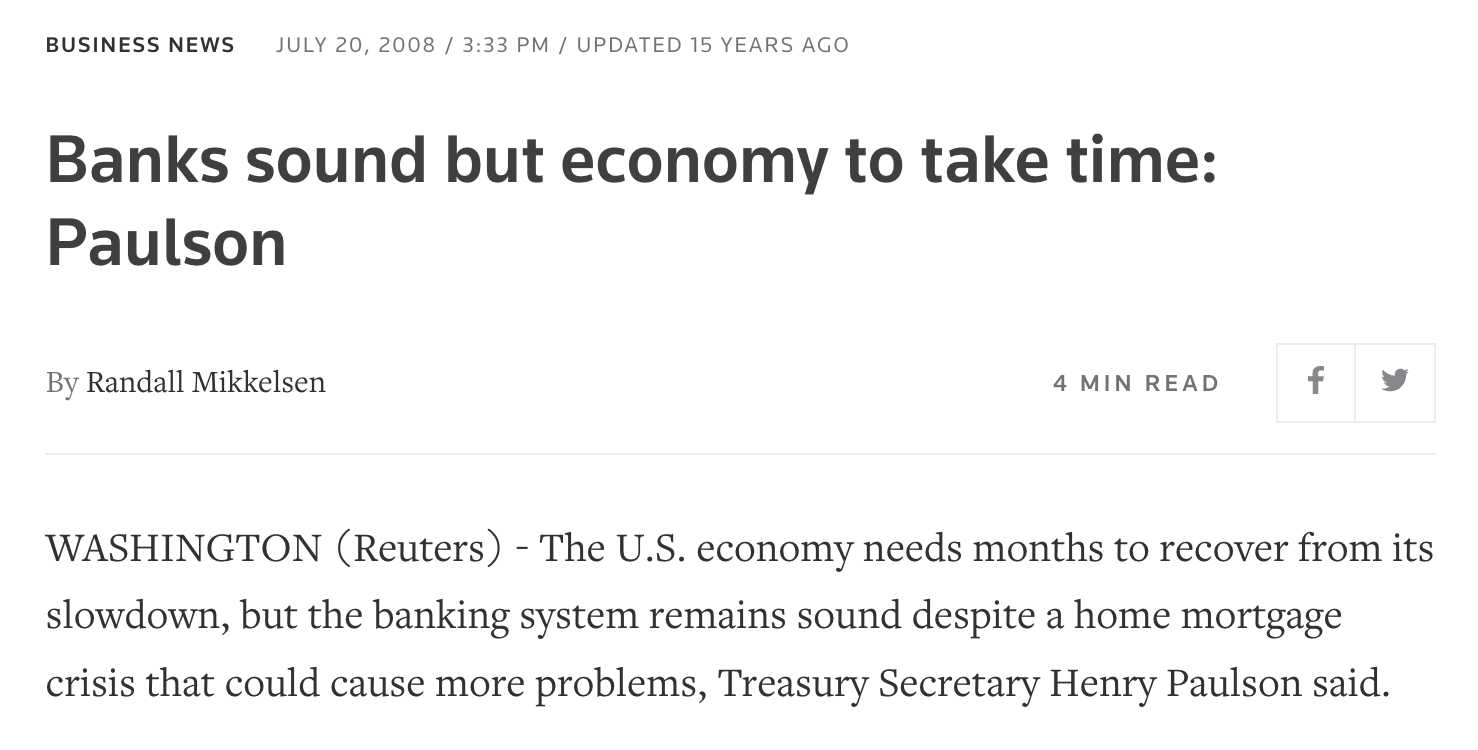

- Die Märkte wissen aber bereits, dass es sich um die gleichen substanzlosen Erklärungen wie immer handelt. Untenstehend ein Beispiel des damaligen Finanzministers der USA, Henry Paulson. Er erklärte drei Monate vor dem grossen Crash 2008, alles sei in bester Ordnung. (Anmerkung: Prognosen der Notenbanken waren ausnahmslos falsch während den letzten Jahren).

- Geld wird rasant und in grossen Mengen von kleineren Banken zu den Grossbanken verschoben oder in Geldmarktanlagen investiert

- Chaos bricht aus und Nationalbanken müssen am Laufmeter Banken durch Zusatzliquidität retten

- Zusatzliquidität kommt aber nur durch direktes Gelddrucken zustande. Bringt dementsprechend wiederum Inflation nicht unter Kontrolle

- Arbeitende Bevölkerung bezahlt Preis durch Abwertung ihrer Zeit und Energie in Form von lange anhaltender Inflation

Was kannst du dagegen tun?

Lerne, wie Bitcoin funktioniert. Speichere deine Zeit und Energie nicht in kontinuierlich abwertender Fiat Währung, sondern in einem nicht von Menschenhand manipulierbaren, nicht zensierbaren und ultimativ limitierten Wertspeicher.

Der erste Schritte dazu wäre bspw. das Bitcoin Basics Webinar vom 17. Mai 2023. Wir gehen Schritt für Schritt durch die Feinheiten der faszinierenden Technologie und erklären, wie es anders ist als das herkömmliche System.

Meme of the Week - Die Bubble platzt