Wie viel Wert hat ein Bitcoin?

Der Preis von Bitcoin ist ein Mysterium. Viele Analysten versuchen sich an einer Prognose, wobei die Varianz enorm gross ist. Wir zeigen auf, wie Bitcoin als Goldersatz bewertet würde und wie gross das Potential ist.

Guten Morgen allerseits

Der letzte Woche veröffentlichte House of Satoshi Podcast hat einige Rückmeldungen mit sich gebracht. Die meisten sehr positiv, aber erfreulicherweise auch 2-3 Fragen und/oder konstruktive Kritik. Während mich Ersteres natürlich immer freut, bin ich für Zweiteres sehr dankbar. Es hilft mir, Gedanken besser zu strukturieren, eigene Meinungen zu hinterfragen und vorallem aber auch, mich einfacher und verständlicher auszudrücken.

So geschehen auch bei Rino's letzter Frage nach dem Preis in CHF für einen Bitcoin in Zukunft. Ich sagte, dass ich keine kurz- und mittelfristigen Prognosen abgebe und langfristig irgendeine hohe Zahl sagen könnte. Schliesslich sagte ich CHF 1m in 10 Jahren, liess aber die Begründung vermissen.

Klar ist, dass ich auch keine Glaskugel besitze. Aber dennoch sind auf den ersten Blick exorbitant hohe Preise nicht komplett aus der Luft gegriffen.

Es gibt verschiedene Möglichkeiten, den Wert von Bitcoin zu definieren. Hier fasse ich zwei gängige Modelle zusammen und schreibe am Schluss, wie ich es persönlich sehe.

TLDR - Alles Relevante in weniger als 60 Sekunden

Den tatsächlichen Wert von Bitcoin zu definieren ist praktisch unmöglich. Erstens hat Wert immer eine sehr subjektive Komponente und zweitens ist die Zukunft unklar. Einiges wird sich noch klären. Nichtsdestotrotz gibt es verschiedene Analyse, welche wir hier thematisieren:

- Als Erstes kann man den Preis von Gold zuziehen. Die aktuelle Marktkapitalisierung von Gold als reines Finanzprodukt würde einem Bitcoin Preis von rund CHF 340'000.- entsprechen.

- Zweitens hat Bitcoin aber Potential für weit mehr. Es ist nicht nur ein Gold 2.0, sondern hat das Potential die - dem billigen Geld geschuldete - Monetarisierungsprämie aller Assets abzusaugen. Je nach Gewichtung der Faktoren kann man da von einem Preispotential CHF 10m und mehr pro Bitcoin ausgehen.

- Meine persönliche Einschätzung ist, dass es eine kleine Wahrscheinlichkeit gibt, dass sich Bitcoin nicht durchsetzen wird. In dem Falle ist damit zu rechnen, dass er wertlos verfallen wird. Viel grösser schätze ich aber die Wahrscheinlichkeit ein, dass im absoluten Minimum der Preis equivalent von Gold erreicht wird.

- Kommt Zeit, kommt Rat. Bitcoin ist sicher nichts für schnellen Gewinn. Der Zeithorizont sollte auf mindestens 5-10 Jahre ausgelegt sein.

Anzahl Wörter: 1'310, Lesezeit ca. 7 Minuten 40 Sekunden

#1 Bitcoin als digitales Gold

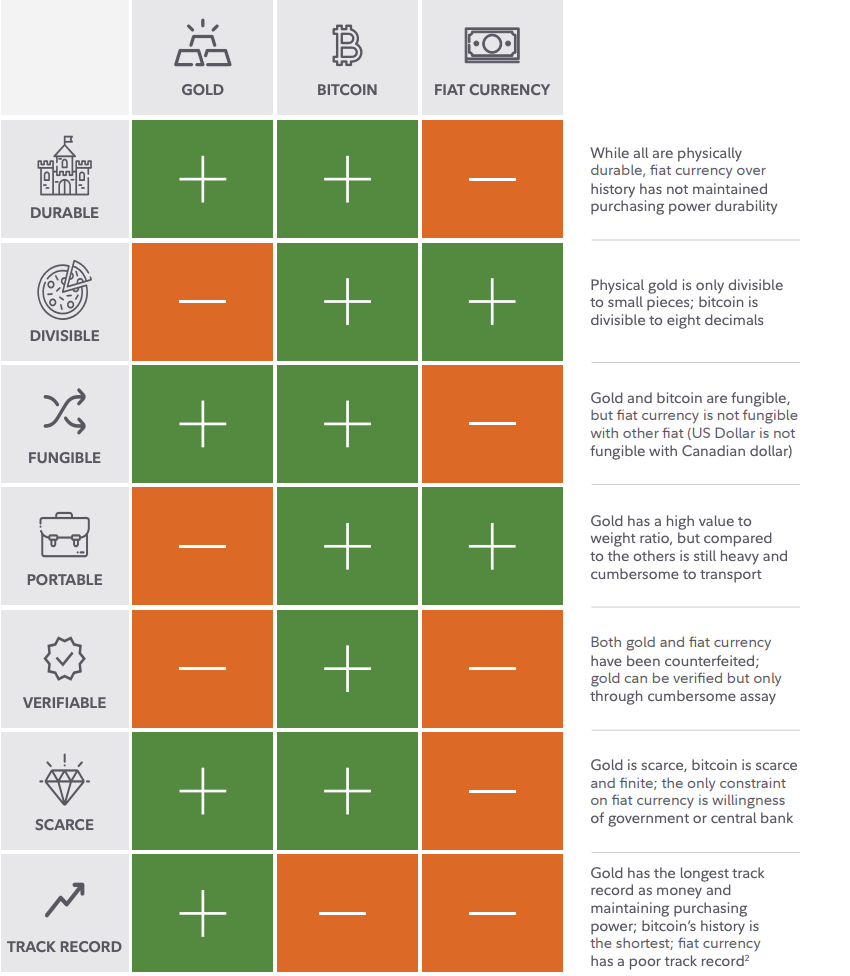

Einer der häufig genannten Anwendungsfälle für Bitcoin ist digitales Gold. In einem viel beachteten Report vergleicht der weltweit zweitgrösste Vermögensverwalter, Fidelity, dann Bitcoin auch folgendermassen mit Gold:

Beide sind stark limitiert, unzerstörbar und einfach austauschbar. Die Vorteile von Bitcoin liegen zudem noch in der Teilbarkeit, der Portabilität und der Verifizierbarkeit. Auf der anderen Seite hat Gold eine langjährige und vertrauenswürdige Geschichte und wird teilweise in industriellen Produkten und Schmuck verwendet.

Ist man jetzt also der Ansicht, dass Bitcoin das Potenzial zu digitalem Gold hat (d.h. alle Vor- und Nachteile ausklammert), lässt sich dieser Marktpreis als ersten Vergleichswert hinzuziehen. Da zeigt sich folgendes Bild:

- Alles momentan verfügbare Gold (geschätzt 208 Tonnen) hat einen Gesamtwert von ca. CHF 11-12 Billionen (aktueller Goldpreis).

- Davon muss man rund 46% für Schmuck und industrielle Zwecke abziehen. Wobei Schmuck durchaus auch den Charakter eines Anlageproduktes haben kann. Aber der Einfachheit und Sicherheit halber lassen wir es vorerst weg.

- Dann bleiben uns noch ca. CHF 6.5 Billionen Marktkapitalisierung für rein finanzielle Interessen. Das heisst, CHF 6'500'000'000'000.- werden von privaten und institutionellen Investoren und Zentralbanken in Goldbarren oder in anderen Finanzprodukten gehalten.

- Die Bitcoin Marktkapitalisierung liegt momentan bei ca. CHF 500 Milliarden, also rund 13x weniger als der rein monetär begründete Wert von Gold.

#2 Bitcoin's Potentialanalyse

Während der Vergleich zum Gold fassbar ist, sollen auch Potentialanalysen Platz haben. Nicht was ist, sondern was sein könnte.

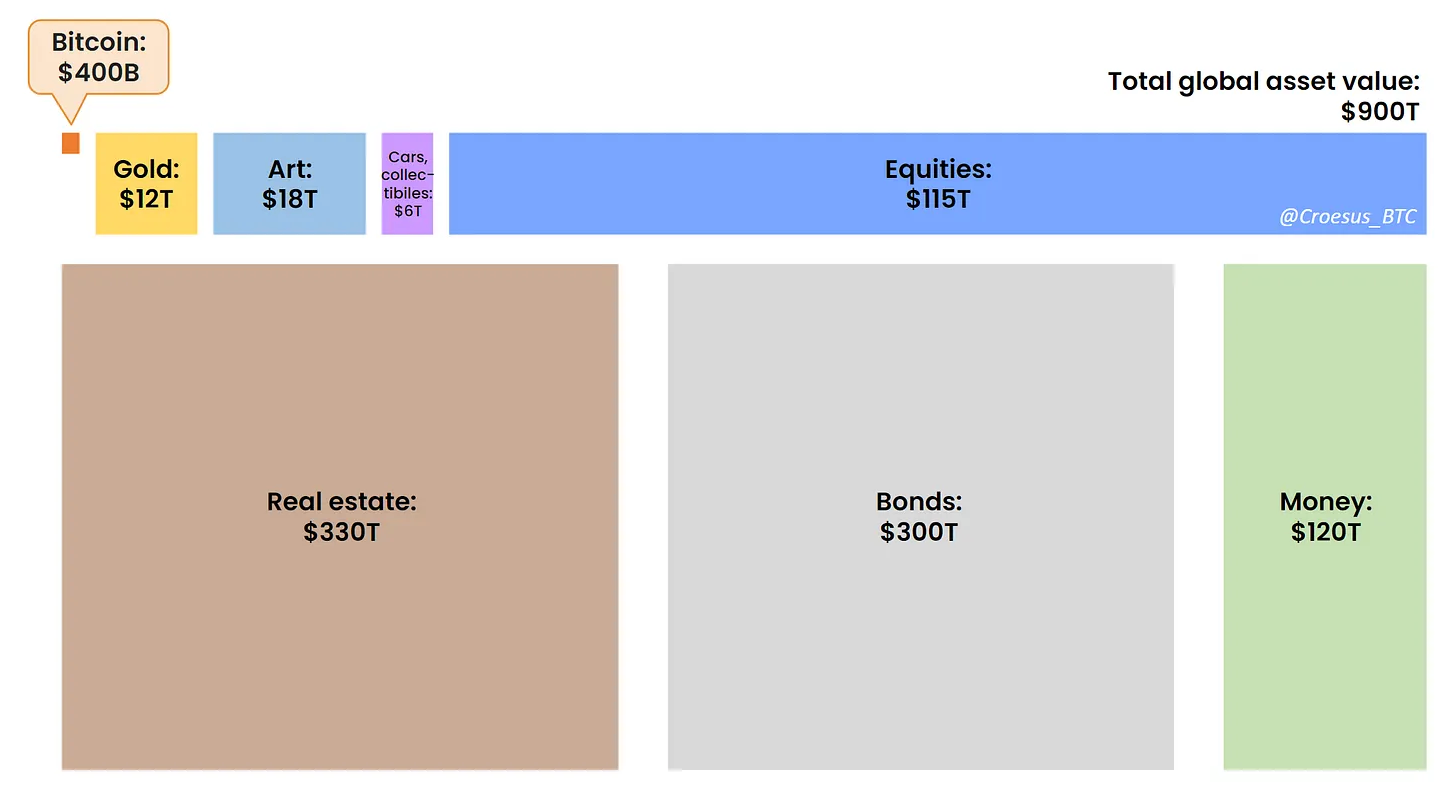

Und da hat sich Jesse Myers mit einer spannenden Analyse hervorgetan. Er setzt nämlich Bitcoin in Konkurrenz zu allen Vermögenswerten. Das heisst gegenüber Aktien, Obligationen, Immobilien, Kunst etc. Alles, was in irgendeiner Form als Wertaufbewahrungsmittel dient. Und da ist Bitcoin noch nirgends.

Der Wert dieser Vermögenswerte bildet sich aus verschiedenen Faktoren. Während es bei Aktien, Obligationen und Immobilien eine Kombination aus künftigen Einnahmen (Cash Flows) und Diskontierungssätzen (Leitzinsen) ist, ist es bei Rohstoffen die Verfügbarkeit und die Haltbarkeit.

So wird bspw. bei Gold jedes Jahr ca. 2% neu aus dem Boden geholt. Das bedeutet, der Markt muss bei einer Marktkapitalisierung von CHF 11 Billionen jedes Jahr ca. CHF 220 Mrd. an Gold absorbieren. Geschieht das nicht, wird es durch Abwärtsdruck auf den Preis ausgeglichen.

Bitcoin setzt sich da nochmals gegenüber Gold und allen anderen Vermögenswerten ab. Heute werden 1.8% pro Jahr neue Bitcoin geschaffen, ab nächstem Jahr noch 0.9% und ab 2028 nur noch 0.45% und so weiter. Da spricht man vom Bitcoin Halving.

In den vergangenen Jahren hat Geld händeringend nach Anlagemöglichkeiten gesucht. Das führte zu Preisen, die weit über einem intrinsischen Wert lagen.

- Aktienbubbles entstanden

- Immobilienpreise explodierten

- Startups kriegten problemlos Geld zu exorbitanten Bewertungen

- Gebrauchtwagen wurden plötzlich teurer als Neuwagen

- Kunst und gebrauchte Uhren erreichten noch nie dagewesene Preise

Und so weiter und so fort. Kurzum, es bildete sich eine everything-bubble.

Der Grund dafür ist im Fiat-System mit der überbordenden Verschuldung und dem Drucken von Geld zu suchen.

Und der - zugegeben nicht immer ganz einfach zu berechnende - Überpreis gegenüber dem intrinsischen Wert nennt man Monetarisierungsprämie ("monetary premium"). Ein sehr stark vereinfachtes Beispiel mit fiktiven Zahlen:

Durchschnittspreis eines Einfamilienhauses in der Schweiz liegt bei CHF 1 Million. Viele davon (sagen wir 75%) werden auch effektiv selber bewohnt und durch die Bewohner finanziert (= intrinsischer Wert gerechtfertigt). Die anderen 25% gehören aber Finanzinvestoren und Privatpersonen, die ihr Geld irgendwo speichern/sichern wollen. Wenn wir jetzt das alles 1:1 auf die Preise ummünzen könnten, wären CHF 250k Monetarisierungsprämie und CHF 750k würden den Wert "rechtfertigen".

Natürlich ist das in der realen Welt sehr viel schwieriger zu berechnen. Es spielen viele Faktoren und eine grosse Portion Subjektivität mit rein. Wert ist grundsätzlich immer subjektiv. So oder so zahlte man in der Vergangenheit eine Prämie, dass man Geld nicht einfach sparen musste und damit zwingend Kaufkraft verlor.

Kurzum geht es aber darum, wieviel des Preises eines Vermögenswert ist der effektive "Wert" und wieviel ist der Abwertung des Geldes geschuldet.

Jesse Myer's (und vielen anderen) Hypothese ist, dass Bitcoin als überlegener Vermögenswert diese Monetarisierungsprämie bei allen Vermögenswerten absaugen wird. Geld sucht sich immer die härtere und sicherere Verwahrungsmöglichkeit.

Was bedeutet das jetzt aber für den Preis?

Das heisst, Bitcoin konkurrenziert nicht nur, wie in Punkt 1 aufgeführt, mit dem Goldpreis, sondern in irgendeiner Form mit allen Anlageklassen.

Bitcoin's TAM (total addressierbarer Markt) ist dementsprechend USD 900 Billionen, wie in der obigen Grafik aufgezeigt.

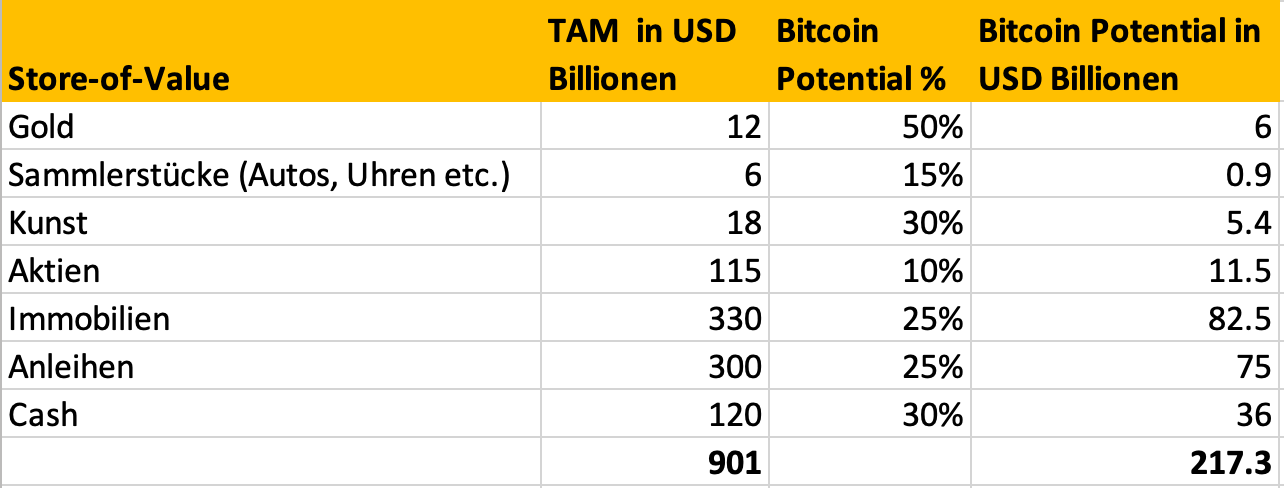

Um das Potential einzuschätzen, muss man ausrechnen, wieviel Bitcoin je Anlageklasse "absaugen" kann.

Die obige Darstellung ist meine eigene Darstellung mit leicht abgeänderten Annahmen vom Original. Natürlich sind alle frei, eigene Annahmen zu treffen und die Berechnung anzupassen.

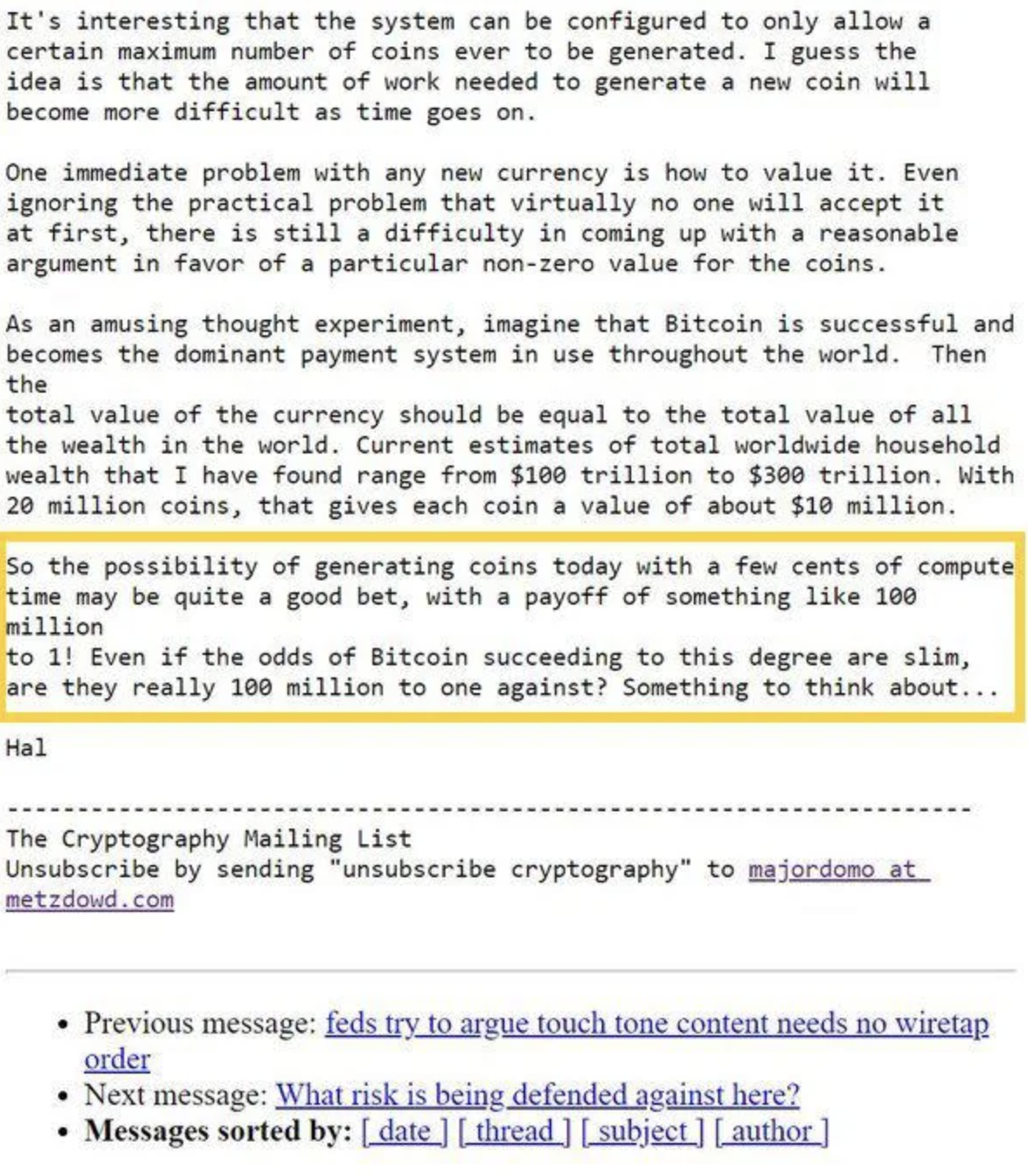

Fun fact: Hal Finney prognostizierte dieses Potential schon 2009

Der leider bereits verstorbene Empfänger der ersten Bitcoin Transaktion hat eine ähnliche Herleitung des Preispotentials bereits kurz nach Veröffentlichung des Whitepapers vorausgesagt. Untenstehend sein Kommentar in der Cypherpunk Mailingliste:

Fazit: Eine Frage der Wahrscheinlichkeiten

Es gibt noch ganz viele anderen Bitcoin Preiserklärungen. Wieso habe ich mich also für diese beiden entschieden?

Für mich ist es eine Frage der subjektiv eingeschätzten Wahrscheinlichkeiten. Dabei sehe ich vier Szenarien:

- Szenario A: Bitcoin setzt sich als Gold 2.0 durch und wird auch als Solches von Staaten, Zentralbanken etc. akzeptiert. Alles Weitere (Währung als Zahlungsmittel etc.) aber noch unklar. Da habe ich ein Vertrauensniveau von rund 80%. Bin mir also relativ sicher, dass dies in den nächsten 5-10 Jahren passieren wird.

- Szenario B: Gold 2.0 ist lediglich der erste Schritt. Als Nächstes setzt sich Bitcoin als Zahlungsmittel durch und es saugt Schritt um Schritt die Monetarisierungsprämie anderer Anlageklassen ab. Da würde ich die Wahrscheinlichkeit bei ca. 25% einschätzen. Das wird ferner in der Zukunft liegen und insbesondere im regulatorischen gibt es noch einige Hürden zu meistern bis dahin.

- Szenario C: Wie der grossartige Bitcoiner Andreas Antonopoulus bereits 2015 in einem Interview aufzeigte, ermöglicht uns Bitcoin noch nicht vorstellbare Use Cases. Hier spricht er davon, dass erstmals in der Geschichte Software Geld halten kann. Selbstfahrende Uber Autos bezahlen das Laden der Batterie direkt selber, liefern Essen aus und ziehen Geld direkt selber ein. Ohne menschliche Interaktionen. Damit würde der Preis noch über die oben beschriebenen CHF 10m steigen. Da ist logischerweise die Unsicherheit am Grössten, resp. übersteigt es mein Vorstellungsvermögen. Dementsprechend gebe ich dem eine Wahrscheinlichkeit von ca. 5%.

- Szenario D: Man muss sich ja immer auch seiner eigenen Fehlbarkeit bewusst sein. Ich übersehe etwas, etwas funktioniert doch nicht so wie gedacht, Bitcoin wird durch irgendeinen Psychotrick der Massen manipuliert, ein Verbot könnte sich tatsächlich durchsetzen - irgendetwas schlimmes passiert. Bitcoin wird wertlos verfallen. Diese Wahrscheinlichkeit schätze ich noch mit knapp 5% - und stets sinkend - ein.

Wichtig zu erwähnen: Das ist lediglich meine persönliche Einschätzung. Ich empfehle niemandem Bitcoin zu kaufen, ohne zuerst die Materie zu verstehen und ich weise explizit nochmals auf Szenario D hin.

Meme of the week: Manchmal geht's schneller als gedacht